A natureza recursiva da variância GARCH

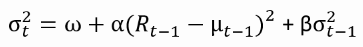

Pela equação GARCH(1,1), a variância prevista é determinada pela surpresa ao quadrado no retorno e pela previsão de variância anterior:

Você pode implementar isso usando um loop (consulte os slides se não lembrar a estrutura do loop mostrada no vídeo).

Vamos aplicar isso aos retornos diários do S&P 500. As variáveis omega, alpha, beta, nobs, e2 e predvar já estão carregadas no seu ambiente do R.

Este exercício faz parte do curso

Modelos GARCH em R

Instruções do exercício

- Calcule as variâncias previstas.

- Use

predvarpara definir a série da volatilidade anualizada previstaann_predvol. - Faça o gráfico da volatilidade anualizada prevista para os anos de 2008–2009 para ver a dinâmica ao redor da crise financeira.

Exercício interativo prático

Experimente este exercício completando este código de exemplo.

# Compute the predicted variances

predvar[1] <- var(sp500ret)

for(t in 2:nobs){

predvar[t] <- ___ + ___ * e2[t-1] + ___ * predvar[___]

}

# Create annualized predicted volatility

ann_predvol <- xts(___(252) * sqrt(___), order.by = time(sp500ret))

# Plot the annual predicted volatility in 2008 and 2009

___(___["2008::2009"], main = "Ann. S&P 500 vol in 2008-2009")